Colaborar con una entidad de pago o tener licencia propia, se constituye como requisito imprescindible que la Ley de 16/2009 de servicios de pago en España marca.

Marco legal de la Entidad de Pago

Según el Banco de España, las entidades de pago:

«Son un tipo de entidad, creada por la Ley 16/2009, de 13 de noviembre, de servicios de pago, distinta a las entidades de crédito, a las que se otorga autorización para realizar servicios de pago, como por ejemplo transferencias, adeudos domiciliados y pagos efectuados con tarjetas.

Los requisitos para obtener y conservar la autorización de una entidad de pago, así como otra regulación de este tipo de entidades se recogen en el Real Decreto 712/2010, de 28 de mayo, de régimen jurídico de los servicios de pago y de las entidades de pago.”

Es el Ministro de Economía y Hacienda, previo informe del Banco de España y del Servicio Ejecutivo de la Comisión de Prevención de Blanqueo de Capitales, el que autoriza la creación de las entidades de pago.

MytripleA Financiación como entidad de pago

MytripleA Financiación PFP, S.L. se constituye como la única plataforma participativa capaz de aunar una doble licencia.

- Por un lado, cuenta con la licencia nº 3 de Plataforma de Financiación Participativa dotada por la CNMV.

- y por otro, está registrada como Entidad de Pago nº 6869.

El servicio de Entidad de Pago se ofrece a través de la marca PayArea.

¿Qué ventajas tiene PayArea como entidad de pago?

La licencia de entidad de pago dota la competencia de las siguientes actuaciones a cuenta de los inversores:

- Operaciones de pago: Las operaciones de pago que nos permite realizar como entidad de pago son transferencias, adeudos domiciliarios y pagos con tarjeta tal y como se establece legalmente.

- Cuentas de pago: Por ser entidad de pago se pueden abrir cuentas de pago en las cuales los clientes pueden ingresar y retirar efectivo, y además, realizar todas las operaciones necesarias para la gestión de las mismas.

- Líneas de crédito: Se permite la posibilidad de abrir líneas de crédito con un vencimiento máximo de doce mensualidades.

- Movimientos dinerarios: Se brinda la posibilidad de poder enviar dinero (en nuestro caso cuotas o transferencia a la empresa).

- Instrumentos de pago: Ser entidad de pago nos permite tener instrumentos de pago como son las tarjetas de crédito, débito o prepago.

- Órdenes de pago: A PayArea se le permite llevar a cabo órdenes de pago telemáticas. A través de este método, gestionan las cuotas de los inversores y el cobro del préstamo.

Y demás operaciones conexas de los préstamos (notificaciones…)

Beneficios para los clientes de que PayArea forme parte del Grupo MytripleA

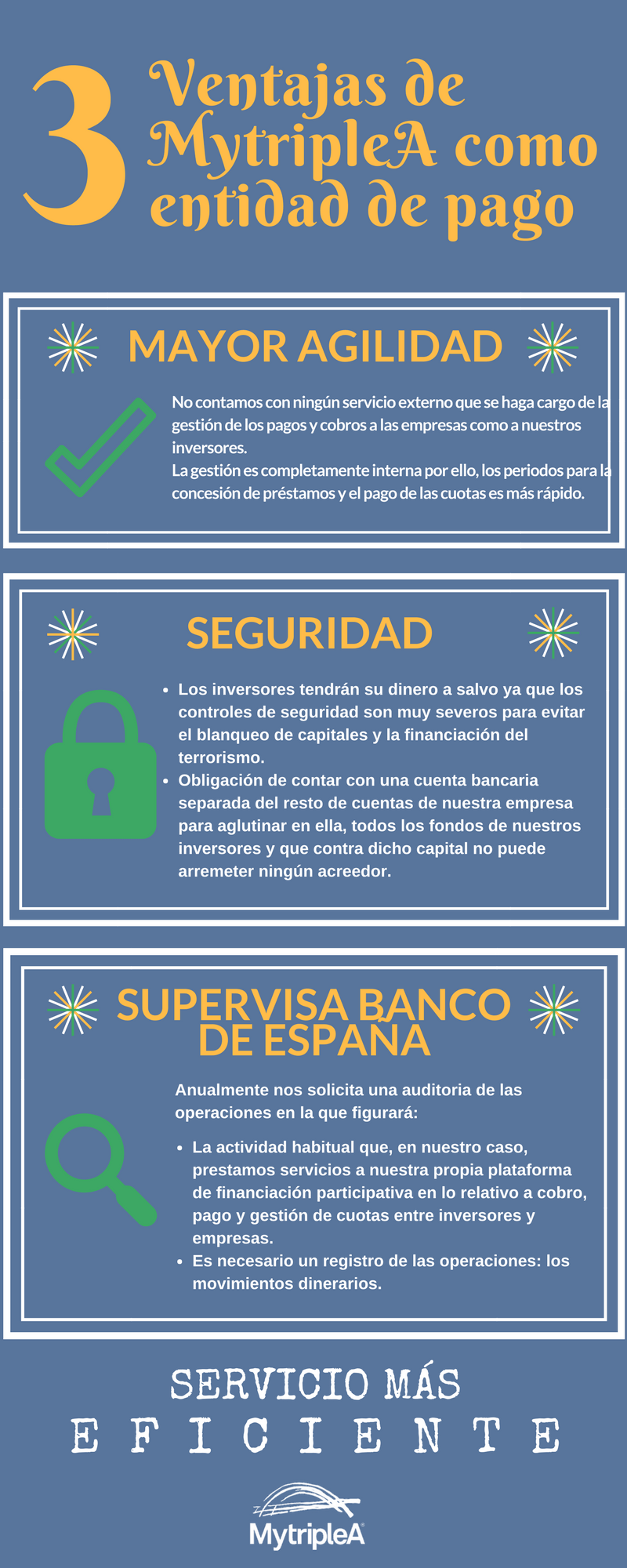

MytripleA, como entidad de pago, no contrata con intermediarios para la gestión de las transacciones dinerarias que nuestras operaciones entrañan. Por ello, el servicio que prestamos es más eficiente. ¿Por qué?, te preguntarás. Veamos:

El servicio prestado es más ágil

Desde PayArea como entidad de pago, no cuenta con ningún servicio externo que se haga cargo de la gestión de los pagos y cobros a las empresas como a nuestros inversores. La gestión es completamente interna al tratarse de una empresa del grupo, por ello, los periodos para la concesión de préstamos y el pago de las cuotas es más rápido, así como la recepción de las transferencias de fondos de los inversores.

La seguridad plena de la cuenta de pago

Los inversores que quieran formar parte de nuestra plataforma, tendrán su dinero a salvo ya que los controles de seguridad son muy severos para evitar el blanqueo de capitales y la financiación del terrorismo.

La seguridad que tenemos como PayArea al ser entidad de pago, aparece en la obligación de contar con una cuenta bancaria separada del resto de cuentas de nuestra empresa. La finalidad es que en ella se aglutinen todos los fondos transferidos y no invertidos de nuestros inversores y que, contra dicho capital no puede arremeter ningún acreedor de MytripleA, ya que la pertenencia de esos fondos sigue siendo de los inversores y no nuestra. Esto incrementa nuestros niveles de seguridad ya que en el improbable caso de que MytripleA quiebre, esos fondos son intocables ya que pertenecen a los inversores.

Supervisada por el Banco de España

Una vez conseguida la licencia como entidad de pago y cumplidos los requisitos requeridos, el Banco de España, anualmente, solicita a los sujetos obligados a ello una auditoria de las operaciones.

Por un lado, los sujetos obligados son los determinados por la Ley de prevención de blanqueo mientras que, existen otras plataformas de financiación participativa o PFP, que al no ser entidad de pago, no se constituyen como tales sujetos, sí las entidades de pago con las que trabajen.

Dicha auditoria anual constará de lo siguiente:

- En ella figurará la actividad habitual que, en nuestro caso, prestamos servicios a nuestra propia plataforma de financiación participativa en lo relativo a cobro, pago y gestión de cuotas entre inversores y empresas.

- Es necesario un registro de las operaciones realizadas, los movimientos dinerarios.

Al margen de esta auditoría, el Banco de España puede solicitar, por cualquier motivo, (incidencias…) la información que necesite en cada caso.

¿Tienes alguna duda o consulta sobre nuestra licencia? Ponte en contacto con nosotros y te lo ayudamos.