En el entorno de la inversión, los depósitos a plazo fijo son una de las modalidades más conocidas y con más adeptos entre los inversores adversos al riesgo o conservadores. Las imposiciones a plazo fijo una de las principales herramientas financieras para las entidades bancarias. El pilar bajo el que se estructuran estas operaciones en la seguridad de la operación.

Si quieres conocer los diferentes tipos de plazo fijo y que plazo fijo te conviene más te contamos las características principales y qué alternativas de los depósitos a plazo existen.

Definición de depósito a plazo fijo

Los depósitos a plazo fijo, conocidos también por imposiciones a plazo fijo, centran su éxito principalmente en el poco riesgo que asume el inversor. Un inversor o empresa invierte su dinero en este producto por un tiempo determinado a cambio de recibir una contraprestación por ello.

Las condiciones macroeconómicas y microeconómicas que hemos vivido durante el periodo de crisis, ha mermado la rentabilidad de este tipo de productos. Que en los últimos años se ha situado muy cercana al 0% de interés. Los factores que influyen en la rentabilidad de los depósitos son la política monetaria del Banco Central Europeo, que establece un tipo de interés para que se financien los bancos, los índices de referencia EURIBOR y, por último, la Bolsa y los mercados financieros, que pueden influir en la rentabilidad del depósito con decisiones económicas.

Si buscas los mejores depósitos a plazo fijo, a continuación te explicamos los tipos de depósitos a plazo que ofrece el mercado.

Tipos de depósito a plazo fijo

Dentro de los depósitos a plazo fijo existen diferentes tipologías, te explicamos las cuatro más utilizadas.

- Depósito con regalo: La contraprestación se recibe en forma de regalo en especie.

- Depósito con ventajas fiscales: Son depósitos a plazo exentos de tributación en la declaración de la renta hasta transcurridos 5 años y con un límite de ahorro anual de 5.000 euros.

- Depósito a interés variable: El interés del depósito a plazo fijo se ve sujeto a modificaciones de la rentabilidad.

- Depósitos estructurados: Combinación de depósitos a plazo fijo con otros activos. La rentabilidad no está asegurada y es volátil

Los diferentes depósitos a plazo fijo vienen determinados por dos atributos principales, el plazo y el tipo de interés. Ambos se acuerdan en el momento de formalizar la operación y serán las características principales que determinen la rentabilidad final de la inversión.

El vencimiento de la operación es importante principalmente para la liquidez de tu dinero. Debes de tener en cuenta que generalmente los depósitos a plazo fijo establecen una penalización por cancelación anticipada. Si quieres recuperar tu dinero antes del vencimiento de tu plazo fijo la rentabilidad se verá mermada, incluso podría llegar a ser negativa. Por lo que es importante que determines todos los escenarios posibles. Debes valorar bien el plazo de tu inversión y asegurarte que no vas a necesitar el dinero durante ese periodo de tiempo. Para evitar este problema de liquidez lo ideal sería pensar en plazos cortos, sin embargo, el tipo de interés de las imposiciones a plazo para periodos reducidos de tiempo suele ser menor que para inversiones a medio o largo plazo.

Por lo tanto, el tipo de interés del plazo fijo viene determinado por el plazo y por el riesgo. Por lo tanto, una vez acordadas ambas características podrás conocer la rentabilidad final de tu operación. En este sentido debes considerar que el tipo de interés es anual y siempre se calcula sobre el montante invertido pero los intereses no los recuperas hasta el final de la operación.

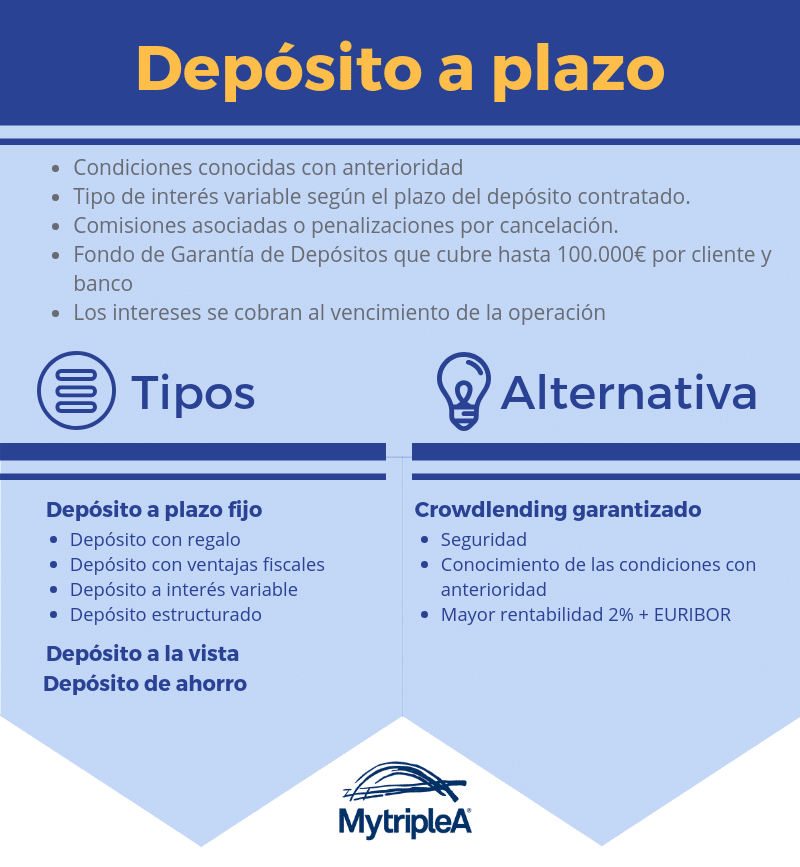

Como resumen te dejamos algunas de las características principales de los depósitos a plazo fijo:

- Condiciones conocidas con anterioridad

- Tipo de interés variable según el plazo del depósito contratado

- Comisiones asociadas o penalizaciones

- Fondo de Garantía de Depósitos que cubre hasta 100.000€ por cliente y banco

- Los intereses se cobran al vencimiento de la operación

Depósitos a la vista

Los depósitos a la vista o cuentas remuneradas, funcionan como cuentas corrientes pero, sin embargo, no permiten realizar operaciones. No establece restricciones a retirar el dinero y únicamente se obtiene rentabilidad del dinero depositado. Algunas características importantes de los depósitos a la vista son:

- Baja rentabilidad

- Comisiones asociadas

- Tipo de interés fijo

Depósito de ahorro

El depósito de ahorro es muy similar al depósito a la vista, con la diferencia que el ahorrador puede disponer de su dinero en cualquier momento y con unas utilidades mucho más restringidas que las cuentas corrientes. La rentabilidad, aunque baja, puede ser superior a los depósitos a la vista.

- No puede ser utilizada como medio de pago

- Baja rentabilidad

- Disponibilidad del dinero

Alternativas al depósito a plazo

Una de las alternativas a los depósitos bancarios es el crowdlending. Este surgió como alternativa a las trabas y problemas de financiación que impusieron las entidades bancarias. Esta situación adversa para la mayoría de empresas e inversores se ha solucionado mediante el auge de la economía colaborativa y el de Internet. En el crowdlending son principalmente particulares los que fondean y prestan su dinero a empresas a cambio de una atractiva rentabilidad.

Dentro de las operaciones de crowdlending, como inversor puedes elegir las características y condiciones que más se asemejen a tus necesidades. En este caso, nos vamos a centrar en las operaciones de crowdlending garantizado por SGR. Este tipo de operaciones, los inversores las asemejan a los depósitos a plazo que acabamos de ver. Pero con algunas diferencias importantes para el inversor.

Desde MytripleA ofrecemos un producto de inversión con una seguridad de inversión similar al depósito a plazo pero con una rentabilidad muy por encima. ¿Cómo es esto posible? MytripleA ha conseguido unir la financiación de las empresas con la inversión garantizada por Sociedades de Garantía Recíproca que aporta un aval a la operación y se hará cargo de la deuda en caso de impago. Anteriormente, sólo los bancos podían disponer de este tipo de avales. La estructura de seguridad que presentan estas inversiones garantizadas por SGR se estructura en que están supervisadas por 3 niveles, ya que las SGR están a su vez supervisadas por CERSA y estas además están controladas por el FEI.

La rentabilidad ofrecida por MytripleA en las operaciones de plazo fijo garantizadas es del 2% anual + Euribor. Por lo tanto, la rentabilidad es muy superior a los depósitos a plazo pero sin incrementar el riesgo que asume el inversor en la operación.

A continuación te dejamos un resumen en forma de infografía para que veas claramente las alternativas.

Infografía depósito a plazo