En numerosas ocasiones los conceptos financieros de crédito y préstamo se suelen utilizar indistintamente, pero, sin embargo, no son lo mismo y presentan varias diferencias importantes. Si estás buscando financiación para empresas, es fundamental que conozcas las particularidades que presentan cada uno, ya que hay varias diferencias entre los créditos y los préstamos que influyen en tu decisión de financiación.

En este post te explicamos cuales son las características principales y las diferencias entre los créditos y los préstamos para empresas.

Préstamos y créditos, ¿Cuáles son sus diferencias?

Tanto los préstamos como los créditos están pensados para resolver problemas de financiación de las empresas, pero presentan algunas diferencias importantes que como empresa necesitas conocer.

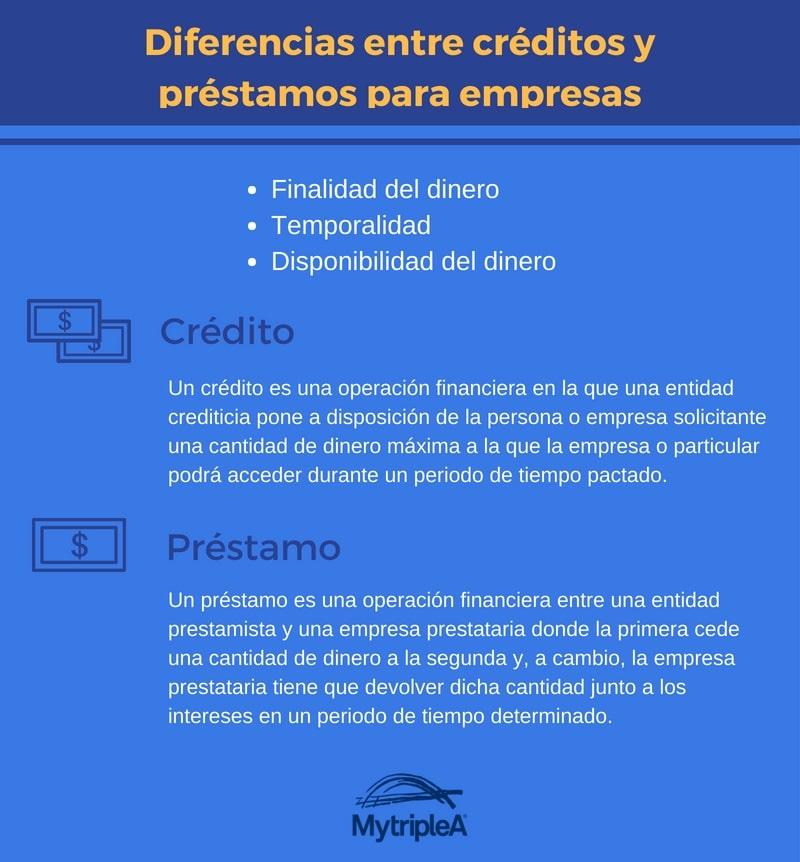

Te presentamos las principales diferencias entre crédito y préstamo:

- Finalidad del dinero. El préstamo suele ir destinado a operaciones de inversión de las empresas, generalmente la adquisición de un bien o servicio concreto, como pueden ser la adquisición de maquinaria o un nuevo local comercial. El crédito suele destinarse a la financiación de circulante o gastos no esperados por la empresa.

- Temporalidad. El préstamo tiene pactado de antemano un periodo de inicio y de fin de la operación. Si una vez finalizado la operación se requiere más dinero es necesario concretar un nuevo préstamo desde el principio. Por su parte, en el crédito se pacta el periodo máximo de disposición, una vez concluido dicho periodo el crédito se puede actualizar de manera automática.

- Disponibilidad del dinero. En el préstamo la empresa recibe el total del capital en el momento de la firma de la operación, por el contrario, en el crédito la empresa no está obligada a utilizar la totalidad del dinero disponible.

Una vez analizadas las principales diferencias entre crédito y préstamo, vamos a desgranar las características propias de cada uno de ellos.

¿Qué es un crédito?

Un crédito es una operación financiera en la que una entidad crediticia pone a disposición de la persona o empresa solicitante una cantidad de dinero máxima a la que la empresa o particular podrá acceder durante un periodo de tiempo pactado.

La principal ventaja de un crédito es la flexibilidad y disponibilidad del dinero. Para las empresas un crédito resulta de utilidad para la financiación de sus actividades corrientes. La empresa puede disponer de la cantidad que necesite en el momento que decida, con lo que el crédito es útil para hacer frente a imprevistos o a la falta de liquidez puntual.

En un crédito los intereses se dividen en dos tipos, por un lado se pagan intereses por la cantidad de dinero disponible, y por otro, se pagan intereses por el montante de dinero que se haya dispuesto.

En los últimos años, y gracias al desarrollo de la tecnología, se ha producido un auge de los créditos online. El crédito en línea se desarrolla a través de una plataforma online. Generalmente los pilares donde se sustentan los créditos online son los siguientes:

- Simplifican el proceso.

- Suelen exigir menos requisitos.

- Operan con mayor rapidez.

Sin embargo, antes de solicitar un crédito online es necesario que te informes con anterioridad de los intereses asociados que conlleva la operación, ya que generalmente no se trata de intereses bajos.

Una vez que ya conoces las particularidades del crédito, veamos cuando es la mejor situación para solicitar un crédito.

¿Cuándo una empresa debe solicitar un crédito?

Como hemos comentado, los créditos se ajustan muy bien a las necesidades habituales de las empresas. Están diseñados principalmente para la financiación de circulante o gastos imprevistos en las actividades cotidianas de las empresas.

La ventaja primordial que ofrece este método de financiación es que la empresa va pagando intereses por el dinero que dispone, lo que permite una mayor flexibilidad y adaptación a las necesidades de la organización. Es necesario tener en cuenta que los intereses de los créditos suelen ser más altos que los de los préstamos ya que conllevan unos gastos fijos iniciales.

Una vez terminado el periodo de concesión del crédito, siempre que no se haya incurrido en fallos o impagos, se puede actualizar el crédito por otro periodo de tiempo sin necesidad de realizar la operación desde el principio.

A continuación te explicamos las características de los préstamos, así como la situación idónea para solicitarlos.

¿Qué es un préstamo?

Un préstamo es una operación financiera entre una entidad prestamista y una empresa prestataria donde la primera cede una cantidad de dinero a la segunda y, a cambio, la empresa prestataria tiene que devolver dicha cantidad junto a los intereses en un periodo de tiempo determinado. En un préstamo la totalidad del dinero se recibe en el momento de la firma de la operación y la devolución de dicha cantidad, normalmente, se realiza en cuotas periódicas pactadas de antemano. Las cuotas incluyen la devolución del montante prestado más los intereses de la operación.

¿Cuándo debe una empresa solicitar un préstamo?

Una de las situaciones más habituales en las que la empresa debe solicitar un préstamo es cuando se necesita realizar una inversión importante en un bien o servicio con una finalidad distinta a la actividad habitual de la empresa. Dependiendo del destino exacto de los fondos es necesario seleccionar los parámetros de la operación de distinta manera, a continuación te planteamos algunas de los parámetros que debes tener en cuenta en los préstamos de inversión:

- Plazo de la operación.

- Tipo de interés.

- Importe de la inversión.

Al igual que ocurre con los créditos online, cada día más empresas y particulares recurren a los préstamos online. Los préstamos online te permiten tener una estrategia de financiación diversificada y mejorar la estructura financiera de tu empresa.

A continuación te explicamos una alternativa online ofrecida por MytripleA.

Préstamos para empresas por crowdlending

En MytripleA nos especializamos en préstamos para empresas, con la finalidad de ayudarles con las necesidades de financiación que puedan tener tanto para inversión como para circulante.

Los préstamos por crowdlending son operaciones de financiación para empresas y autónomos fondeadas por particulares (u otras empresas) que prestan su dinero a cambio de una contraprestación pactada mediante un tipo de interés.

Las ventajas de financiarte a través de crowdlending en MytripleA son las siguientes:

- Posibilidad de no consumir CIRBE.

- Transparencia y agilidad.

- Amortizaciones gratuitas.

- Trámites online.

- Sin productos adicionales.

En la siguiente infografía te dejamos un resumen de los términos importantes que debes conocer:

¿Necesitas Financiación? Solicítala sin compromiso