La financiación de las empresas siempre había estado vinculada a las entidades financieras, un mercado tradicional con unas condiciones, en ocasiones, inaccesibles para el mercado predominante de pymes y autónomos. Debido a la crisis y al auge de las nuevas tecnologías empezó a cuajar en España una nueva alternativa de financiación más ética y eficiente para las empresas, el crowdlending.

Aunque el crowdlending cada vez está más asentado en España, sigue generando miedos e incertidumbres. Por eso vamos a resolver las dudas que suelen surgir al a la hora de solicitar financiación a través del crowdlending. Si quieres resolver todas las dudas de la financiación a través de crowdlending, ¡sigue leyendo!

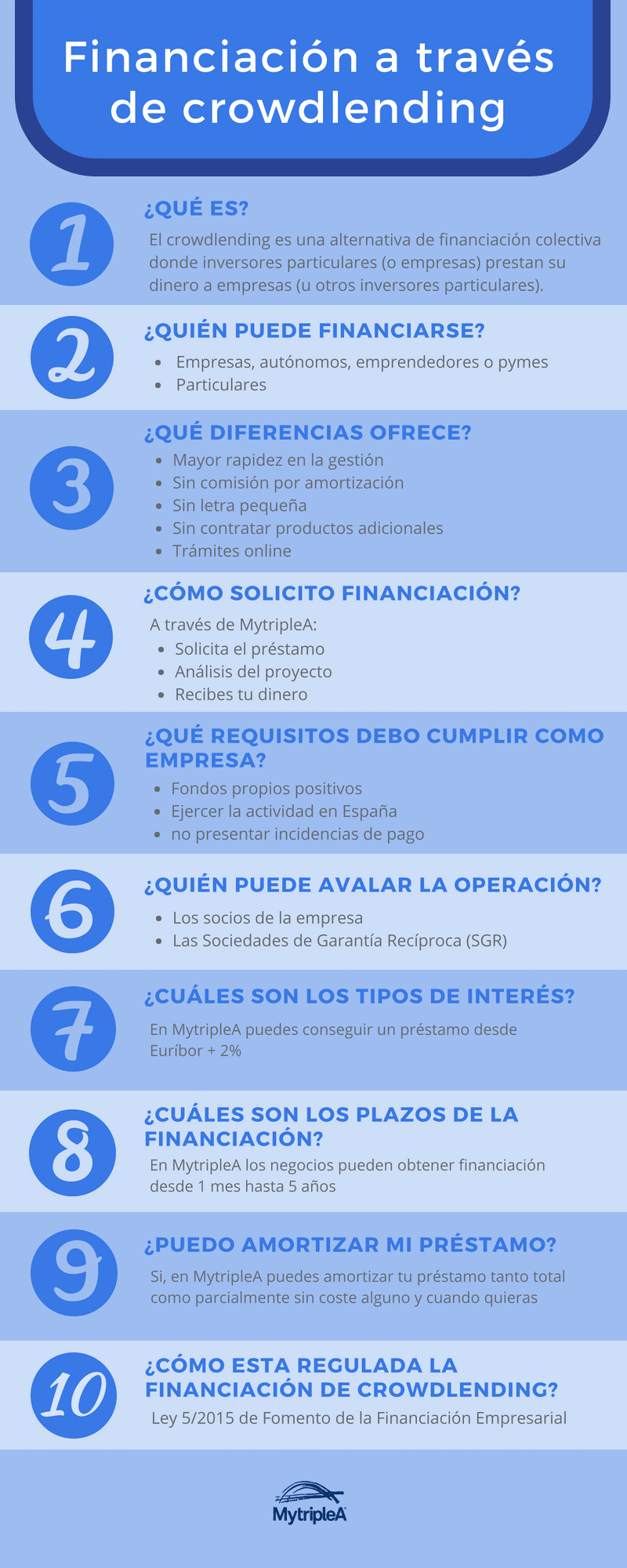

1 ¿Qué es la financiación a través de crowdlending?

El crowdlending es una alternativa de financiación colectiva donde inversores particulares (o empresas) prestan su dinero a empresas (u otros inversores particulares). Por ello también se denomina créditos P2P o préstamos entre particulares.

Las plataformas de crowdlending intermedian la operación entre ambas partes para facilitar los trámites. Por consiguiente, la empresa financiada no tiene que establecer conexiones con todos los inversores. Puedes dedicar tu tiempo a las actividades importantes de tu empresa.

2 ¿Quién puede financiarse a través de crowdlending?

Según el tipo de público que desee financiarse, podemos dividir este método de financiación alternativo en dos tipos.

- Financiación para particulares

- Financiación para empresas

En este caso nos vamos a centra en financiación exclusivamente para empresas. Es decir, la financiación a través de crowdlending puede solicitarse por parte de cualquier empresa, autónomo o emprendedor con necesidades de financiación para cualquier proyecto o actividad con un fin profesional, es decir, se puede financiar tanto circulante como necesidades de inversión.

MytripleA se centra en financiar únicamente a empresas, autónomos, emprendedores o pymes.

3 ¿Qué diferencias ofrece la financiación a través de crowdlending?

La principal ventaja, respecto a la banca tradicional, se obtiene gracias a la conexión directa entre la financiación de los negocios con la inversión directa de particulares (u otras empresas). Al tratarse de entidades menos estructuradas puedan ofrecer condiciones más ventajosas y justas tanto para inversor como para la financiación.

En la financiación por crowdlending, los inversores destinan su dinero a la economía real, lo que implica que conocen la empresa concreta a la que están financiando.

A continuación te enumeramos algunas de las ventajas que te ofrece la financiación por crowdlending.

- Mayor rapidez en la gestión

- Sin comisión por amortización

- Sin letra pequeña

- Sin contratar productos adicionales

- Trámites online

4 ¿Cómo solicito financiación a través de crowdlending?

La financiación a través de crowdlending te permite solicitar el préstamo de manera online, disponible 24 horas al día y 7 días a la semana, por lo que resulta más cómodo y rápido.

Además tienes la posibilidad de no consumir CIRBE, es decir, tu deuda no será pública para las entidades bancarias, lo que implica tener unas cuentas más saneadas y competitivas.

MytripleA te ofrece un precio y un trato más justos y sin productos adicionales ni letra pequeña. Para solicitar financiación a través de MytripleA sólo tienes que seguir tres sencillos pasos:

- Solicita el préstamo

- Análisis del proyecto, MytripleA analiza la información y, en su caso, aprueba la solicitud.

- Recibes tu dinero

5 ¿Qué requisitos debo cumplir como empresa?

Desde MytripleA operamos con el lema de conceder una seguridad al inversor y a la vez ofrecer la financiación al mayor número de empresas posibles.

Los requisitos principales que debes cumplir como empresa solicitante son tener fondos propios positivos, ejercer la actividad en España y no presentar incidencias de pago. En ocasiones se solicita el aval personal de los socios de la empresa o un aval a través de Las Sociedades de Garantía Recíproca.

6 ¿Quién puede conceder un aval para la financiación por crowdlending?

Como hemos comentado, en ocasiones, será necesario un aval para la concesión del préstamo. Por un lado, los socios de la empresa pueden aportar un aval con sus fondos personales.

Por otro lado, las Sociedades de Garantía Recíproca (SGR) tienen como objeto social facilitar el acceso a financiación a las pymes en España. Las SGR son entidades financieras que avalan la operación de financiación y aportan asesoramiento y formación financiera a la empresa financiada. MytripleA cuenta con acuerdos con SGRs repartidas por todo el territorio nacional, las cuales aportan el aval a las empresas. Gracias a este aval se aporta una mayor confianza al inversor ya que las operaciones garantizadas por SGR son identificadas en la Circular 4/2016 del Banco de España como operaciones “sin riesgo apreciable”.

7 ¿Cuáles son los tipos de interés de los préstamos?

Los tipos de interés dependen de la empresa solicitante, de su historia y características particulares, así como de las condiciones de la operación. El tipo de interés surge a partir de la relación riesgo-rentabilidad, es decir cuanto mayor riesgo tenga una operación mayor rentabilidad podrá obtener el inversor.

En MytripleA puedes conseguir un préstamo desde Euríbor + 2%, gracias al aval de las Sociedades de Garantía Recíproca.

8 ¿Cuáles son los plazos de la financiación a través de MytripleA?

A través de MytripleA, los negocios pueden obtener financiación desde 1 mes hasta 5 años. En el caso de la financiación a corto plazo se puede dar la devolución del capital y los intereses al vencimiento. Por el contrario, para los préstamos de mayor plazo, la devolución será a través de cuotas mensuales.

9 ¿Puedo amortizar mi préstamo anticipadamente?

Si, en MytripleA puedes amortizar tu préstamo tanto total como parcialmente sin coste alguno y cuando quieras. Cuando ocurre esto el inversor recibe anticipadamente parte del capital invertido pudiendo este volver a invertirlo en otras operaciones. Así, todos ganan.

10 ¿Cómo está regulada la financiación de crowdlending?

El crowdlending está regulado por la Ley 5/2015 MytripleA. La ley obliga a las plataformas de crowdlending a estar inscritas en el Registro Especial de plataformas de financiación participativa.

MytripleA es la única plataforma de crowdlending con licencia de Entidad de Pago supervisada por el banco de España (nº 6869) y además con Licencia de Plataforma de financiación Participativa otorgada por CNMV (nº3).

Una vez resueltas todas las dudas de la financiación a través de crowdlending te ofrecemos todas las claves que debes conocer al respecto en esta infografía.