El Crowdfunding es considerado como el genérico o la madre de la financiación entre particulares. Como sabes, existen diferentes modalidades de Crowdfunding que son:

- Crowd-equity

- Crowdlending

- Crowdsourcing

- Crowdfunding de donación

- Crowdfunding de recompensa

Hoy nos centramos en el Crowdlending, que es el mercado específico de MytripleA. Existen otras formas de denominarlo como son P2P Lending o P2P Loans o préstamos entre particulares.

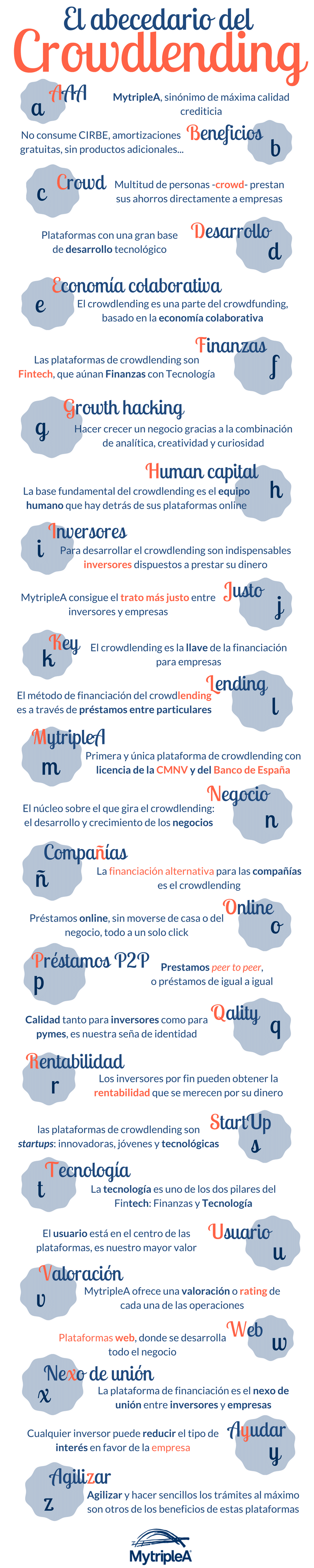

La infografía del abecedario del crowdlending

Para empezar, hemos creado la siguiente infografía donde resumimos los puntos más característicos del crowdlending: el abecedario del crowdlending, donde con un simple vistazo te harás a la idea de lo que es el crowdlending.

Crowdlending: El origen

Como hemos comentado antes, el Crowdlending tiene su origen en el Crowdfunding, el cual surgió en los años 90 como modelo de financiación destinado a financiar pequeños proyectos de índole artística o cultural a través de la función de los llamados mecenas o particulares que aportaban su dinero en forma de donación o a cambio de una recompensa no monetaria.

A lo largo de los años el Crowdfunding fue evolucionando y desgranándose en nuevos modelos de financiación alternativa como el Equity Crowdfunding o el de Crowdfunding de préstamos que se denomina Crowdlending, donde los particulares que ofrecen su dinero pasan de ser mecenas a inversores y personas y empresas pueden conseguir préstamos a través de este método.

¿Qué es el Crowdlending?

El Crowdlending es la financiación vía préstamos a Empresas o particulares que son fondeados por particulares. Viene de las palabras inglesas «Crowd», multitud y «Lending», préstamo. La financiación solicitada por la empresa se cubre gracias a muchas pequeñas aportaciones de grandes personas que prestan su dinero. Estos inversores reciben a cambio una contraprestación dineraria, es decir, el tipo de interés que paga la Pyme o empresa, y la plataforma de crowdlending intermediaria se queda una pequeña comisión.

Te dejamos aquí un vídeo donde Sergio Antón, CEO y Co-Fundador de MytripleA, hace un Webinar en Spain Business School donde cuenta en qué consiste el Crowdlending y su comparación entre España y otros países donde este tipo de financiación alternativa está muy extendida. Mira el vídeo aquí mismo:

¿Por qué surge el Crowdlending?

A lo largo de estos últimos años se han generado una serie de factores que han propiciado la aparición y consolidación del Crowdlending como sistema de financiación alternativa tanto para proyectos empresariales como particulares:

- La contracción de los préstamos bancarios: Antes del estallido de la crisis económica, a la hora de solicitar y obtener un préstamo bancario, apenas existían trabas. Desde hace ya unos años, el panorama es muy diferente, los bancos cortaron su grifo de financiación y las empresas y particulares han tenido que buscar nuevos métodos y alternativas para conseguir financiarse, solución que han encontrado a través del Crowdlending.

- El auge de Internet: Internet ha supuesto una revolución para muchos aspectos de la sociedad actual. Las comunidades online han permitido poner en contacto a muchos particulares con el objetivo de unir intereses, como es el caso de las plataformas de Crowdlending.

- El auge de la economía colaborativa: «Compartir en vez de poseer» es la frase que resume la nueva economía de la sociedad actual. Únicamente a través de la colaboración entre particulares, sin la intermediación de grandes instituciones o empresas, se pueden satisfacer las necesidades de compra de productos, la adquisición de servicios o la obtención de financiación como en el caso del Crowdlending .

¿Cómo funciona una plataforma de Crowdlending?

La plataforma de Crowdlending ejerce todas las acciones previas a la publicación del proyecto: solicitud de documentación, estudio de la operación… Una vez aprobado, se publica en la plataforma, que es donde los inversores le prestarán su dinero. Una vez el proyecto recauda todos los fondos solicitados, se convierte en préstamo y la plataforma se encarga de cobrar las cuotas y repartir la cantidad correspondiente a cada inversor.

Te ponemos un ejemplo…

Una Pyme solicita 20.000€ para la compra de material. La operación se estudia por MytripleA, se aprueba con un tipo máximo del 7%, la Pyme acepta y se publica en la plataforma (este 7% es tipo máximo, no final).

El inversor 1 tiene unos ahorros y decide prestarle 2.000 € al tipo máximo (7%). El inversor 2, que es acreditado, le presta 10.000€ al 7%. El inversor 3, que conoce a la empresa y también es acreditado, decide prestarle 8.000€ al 3%, que es mucho más de lo que le dan en su banco y además así ayuda a la Pyme a conseguir un tipo de interés final más atractivo.

Por lo tanto, el tipo final de su préstamo será la media ponderada de todas las participaciones: un 5,4%.

Crowdlending regulación: ¿Qué ley regula el Crowdlending?

En Abril de 2015 salió a la luz la nueva ley 5/2015 de Fomento de la Financiación Empresarial donde englobaba a las plataformas de Crowdlending. Esta ley marcó varias directrices para el funcionamiento de estas plataformas como, por ejemplo, el tener que clasificar a los inversores entre:

- Inversores acreditados: sin límites en la inversión

- Inversores no acreditados: límite de inversión de 3.000€ por proyecto y 10.000€ en los últimos 12 meses en el conjunto de las plataformas

Esta ley también marcaba la obligatoriedad para poder desarrollar dicha actividad, de contar con la licencia de Plataforma de Financiación Participativa otorgada por la CNMV. MytripleA cuenta con la licencia nº 3 de Plataforma de Financiación Participativa por CNMV, y adicionalmente es la única plataforma con Licencia de Entidad de Pago por el Banco de España, licencia nº 6869.

5 pasos para conseguir financiación a través del Crowdlending

Solicitar financiación para empresas por crowdlending es extremandamente fácil. Estos son los 5 pasos.

1. Completa la solicitud

Es necesario completar un sencillo y rápido asistente en el apartado pedir un préstamo de la propia plataforma. Una vez completada la solicitud con la documentación requerida ya podemos pasar a la siguiente fase.

2. Estudio y valoración de la operación

La plataforma realiza el estudio de la operación y la valora con un rating. En el caso de MytripleA, con una valoración de A+ (menor riesgo) a F (valoración mínima que debe conseguir la empresa para ser publicada). En base a dicho rating la plataforma fija un tipo de interés máximo y justo para ambas partes.

3. Publicación de la operación

La operación aprobada se publica en el Marketplace y es ahí donde los inversores le prestan su dinero al tipo de interés fijado por la plataforma. Incluso éstos si lo desean podrán reducir su rentabilidad en favor de bajar el tipo de interés de la empresa.

4. El dinero en tu cuenta corriente

Una vez completada la cantidad por las aportaciones de múltiples inversores, se transfiere el dinero a la empresa.

5. Dedicación única a tu negocio

A partir de este momento ya te puedes centrar únicamente en tu negocio. Será la plataforma la que se encarga de cobrar las cuotas y distribuirla entre los inversores que hayan participado.

Solicita tu préstamo para tu negocio sin compromiso y beneficiarte de la financiación alternativa.