Hace no mucho sólo conocíamos un método de financiación y no podíamos pensar en otro sistema. El sistema de financiación tradicional a través de los bancos. Pero desde hace unos años han aparecido otros métodos de financiación online que ofrecen una alternativa a la financiación tradicional. ¿Cuáles son las diferencias entre la financiación online y la tradicional de los bancos?

En este post conocerás las diferencias de un tipo de financiación frente al otro y así podrás elegir cuál te conviene más.

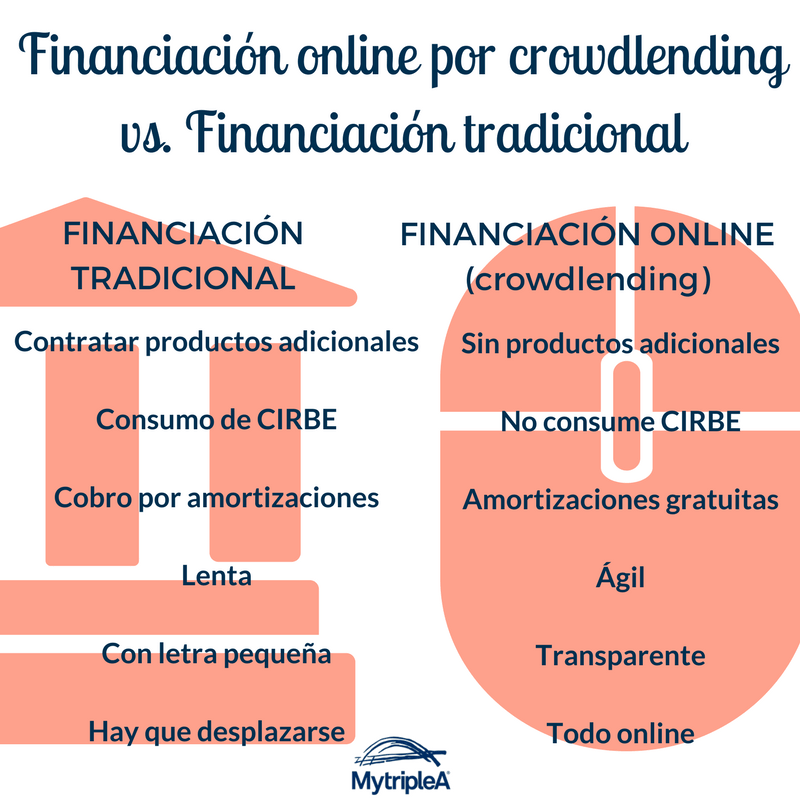

Financiación Online vs. Financiación Tradicional

Te contamos en esta infografías las diferencias entre la financiación online y la financiación tradicional o bancaria.

La financiación online no ofrece productos adicionales

En la financiación tradicional, los bancos suelen exigir que contrates otro producto adicional para que te concedan la financiación solicitada. Estos pueden ser tarjetas, seguros de vida, plan de pensiones… Cuando tu sólo necesitabas financiación.

A través de la financiación online con MytripleA la Pyme no tendrá que contratar ningún producto adicional, simplemente conseguirás tu financiación.

Con la financiación online del Crowdlending no hay consumo de CIRBE

Los préstamos bancarios tienen la característica de que consumen CIRBE. Esto significa que tu nueva deuda será publica para el resto de Entidades que podrán consultarla para futuros préstamos que solicites, por tanto, tus necesidades de financiación futuras podrían verse afectadas.

A través de la financiación online tu préstamo no consumirá CIRBE, por lo tanto tu deuda no será pública para otras entidades.

A través del Crowdlending podrás amortizar el préstamo para tu empresa sin coste

Los bancos suelen poner pegas a la hora de que quieras realizar amortizaciones tanto parciales, y menos, totales de tu deuda, dado que desde el momento que se amortice el préstamo, él dejaría de recibir su rentabilidad que ha calculado en el momento de firmar el préstamo.

Con MytripleA las Pymes podrán amortizar tanto total como parcialmente su préstamo sin coste alguno y cuando quieras. El inversor que haya prestado su dinero recuperará su inversión y podrá invertirlo en otro préstamo o retirarlo si lo desea.

La financiación online es un préstamo rápido

Una de las características por las que uno se puede cansar al solicitar financiación en un banco, es por los largos trámites para obtener una resolución.

Con la financiación online y en concreto en MytripleA intentamos ofrecer una respuesta lo más ágil posible y una vez publicada la solicitud en la plataforma en una media de 10 días las empresas consiguen su financiación.

Conocimiento de las condiciones del préstamo

La famosa letra pequeña, siempre suele ir de la mano de los bancos más tradicionales, tienden a poner condiciones o comisiones ocultas.

En MytripleA te mostramos lo más claro posible todas las características y precio de nuestra financiación. Ofrecemos toda la información lo más transparente posible.

La financiación online sin moverte de casa

Otra de las características de los préstamos tradicionales es que la empresa normalmente tiene que acudir a la sucursal bancaria donde lo ha solicitado varias veces, perdiendo tiempo en desplazamientos y negociaciones.

Solicitando un préstamo a MytripleA no tendrás que trasladarte, podrás hacer todos los trámites de manera online. Te lo ponemos lo más fácil posible y siempre tendrás un asesor dispuesto a ayudarte en lo que necesites.

Otras acciones

Con la financiación online a través de MytripleA, las empresas además, si lo desean, contarán con una campaña de marketing, con una difusión y publicidad en redes, donde miles de personas verán su empresa.

¿A qué estas esperando para solicitar tu préstamo para empresa con todas estas ventajas?