Pero, ¿de qué manera se puede realizar esta acción?

En este guía te presentamos las diferentes modalidades de financiación ajena y cuál elegir en cada caso. ¡Vamos a ello!

Diferencias entre financiación propia y ajena

La empresa, a la hora de financiarse, puede realizarlo de forma interna o externa. Mientras que la financiación interna es aquella que proviene de los recursos propios de la empresa, generalmente beneficios obtenidos y no repartidos, la financiación externa o ajena es aquella que procede de otras vías o fuentes que no pertenecen a la empresa.

Entonces… ¿Qué es la financiación ajena?

La financiación ajena se constituye por los medios externos con los que cuenta la empresa para hacer frente a sus compromisos de pago con proveedores de cualquier tipo o para realizar inversiones con fines productivos para procurar un mayor crecimiento del negocio de forma sostenida en el tiempo. De esta forma se mantiene la financiación continua de la actividad empresarial.

Básicamente, la base de la financiación ajena es aquella que no depende ni de los recursos propios de la empresa ni de sus reservas o beneficios no distribuidos.

Muchas empresas prefieren autofinanciarse para evitar los costes de los agentes financieros externos, pero únicamente con la vía interna generalmente no se satisface el 100% de las necesidades y en ese momento es cuando surge la necesidad de recurrir a la financiación ajena.

¿Cuándo recurrir a financiación ajena?

Cuando el objetivo es llegar a un modelo de financiación ideal para dar cobertura a todas las necesidades financieras, es necesario recurrir a este tipo de financiación.

Diversificar en fuentes y formas de financiación logrará una mayor viabilidad del negocio y de la empresa cuando se combinen ambas (autofinanciación o financiación ajena) de forma equitativa.

Tipos y fuentes de financiación ajena

Los tipos de financiación ajena son muy diversos. Los métodos financieros para conseguir financiación de forma ajena podrían dividirse en:

- Financiación ajena Tradicional

- Financiación ajena Alternativa

La financiación ajena alternativa ha ido evolucionando y desarrollando a medida que la sociedad ha cambiado y demandado otros métodos más eficaces, rápidos y en con mejores condiciones en muchos casos.

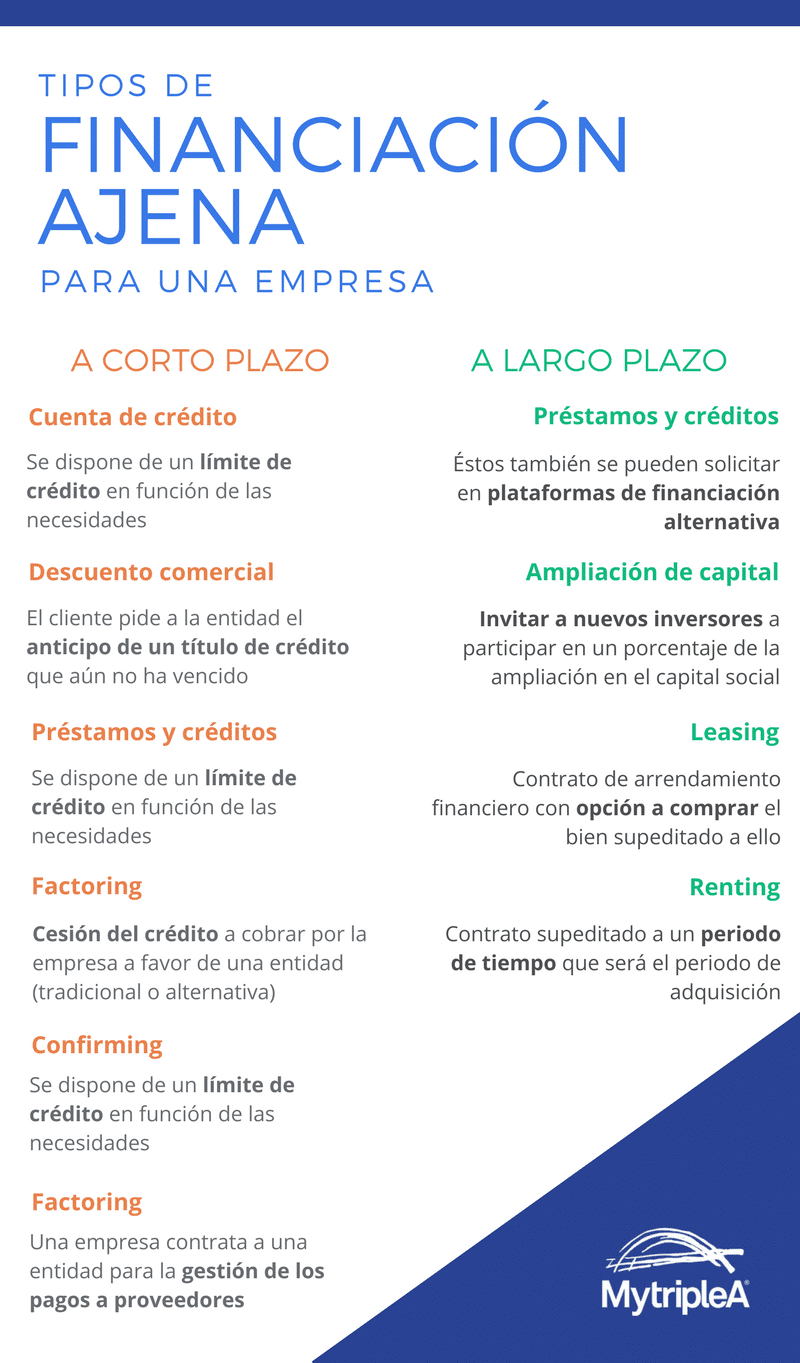

Otra clasificación de la financiación ajena se podría realizar teniendo en cuenta el plazo:

- Financiación ajena a largo plazo

- Financiación ajena a corto plazo

A continuación, en la infografía podrás tener una visión general de las fuentes. Además, posteriormente te contamos más detalladamente cada métodos de financiación ajena según el plazo de la misma.

Financiación ajena a corto plazo

La financiación ajena a corto plazo hace referencia a aquellas operaciones que tienen un periodo de duración inferior al ejercicio económico (360 días). Generalmente se destinan a financiar parte de la actividad habitual u ordinaria.

Dentro de la financiación ajena a corto plazo tenemos los siguientes instrumentos:

- Cuenta de crédito: La cuenta crédito es una manera de financiación ajena a corto en la que una empresa dispone de un límite de crédito en función de las necesidades. Los intereses solo se pagarán por la parte que efectivamente se utilice.

- Descuento comercial: El descuento comercial es aquella operación de financiación a corto plazo (30, 45, 60 días generalmente) ofrecida por entidades financieras. El cliente pide a la entidad el anticipo de un título de crédito que aún no ha vencido. La empresa recibe el importe del valor nominal menos los intereses que se generen de esta operación y, por supuesto, los gastos de gestión.

- Préstamos y créditos a corto plazo: Cuando surge una necesidad inmediata, se puede solicitar un préstamo o un crédito en el corto plazo. Esta solicitud ha cambiado ya que tradicionalmente era la banca, quien por excelencia otorgaba los préstamos; pero actualmente existen plataformas de financiación alternativa a las que recurrir para cubrir esta necesidad. Se puede solicitar el préstamo o crédito a corto plazo a través de Internet lo que acorta los periodos de tramitación y permite obtener liquidez de forma más inmediata. Por ejemplo, con el crowdlending de nuestra plataforma MytripleA se puede solicitar un préstamo de manera ágil, sencilla, sin comisiones ocultas y sin costes por amortización.

- Factoring: El factoring es una operación de cesión del crédito a cobrar por la empresa a favor de una entidad financiera que puede ser tradicional (banca) o alternativa (plataformas de financiación participativa). Los créditos que se ceden, son créditos derivados de la actividad empresarial. Existen diversas modalidades de factoring por lo que es recomendable prestar atención a los requisitos.

- Confirming: El confirming podría definirse como aquella actividad financiera opuesta al factoring ya que se constituye como el instrumento financiero por el que una empresa contrata a una entidad financiera para la gestión de los pagos a proveedores.

Financiación ajena a largo plazo

A diferencia del corto plazo, estas operaciones transcurren en un periodo de tiempo superior al ejercicio económico. Este tipo de financiación se destina, normalmente, a acometer inversiones que no tienen que ver con la actividad habitual y sí a procesos de crecimiento, expansión…

Veamos cuales son los métodos o formas para obtener financiación en el largo plazo:

- Préstamos y créditos a largo plazo: La definición de préstamo es la misma que la expuesta en el corto plazo con el matiz del periodo que transcurre es durante más de un ejercicio económico. Los préstamos a largo plazo también pueden ser solicitados en MytripleA.

- Ampliaciones de capital o inversiones en capital: Es otro de los métodos sobre los que la empresa puede apoyar su financiación. La idea es ampliar el capital social o invitar a nuevos inversores para que participen en el porcentaje de la ampliación que deseen en el capital social. Ellos invierten y la empresa cede una parte alícuota de la misma.

- Leasing: El leasing es un contrato de arrendamiento financiero que posee la opción a compra del bien supeditado a ello. Se paga una cuota inicial o de entrada y se fija otra periódica antes de pasar la titularidad del bien. Una vez que esto sucede, el titular es el responsable de todos los cargos o gastos que cause el bien durante el arrendamiento.

- Renting: El renting se materializa en un contrato supeditado a un periodo de tiempo determinado que será el periodo de adquisición, es decir, el bien adquirido es propiedad de la empresa durante el periodo establecido. Se paga una cuota fija en la que se incluyen los servicios necesarios que genere el bien (por ejemplo, costes de mantenimiento…).

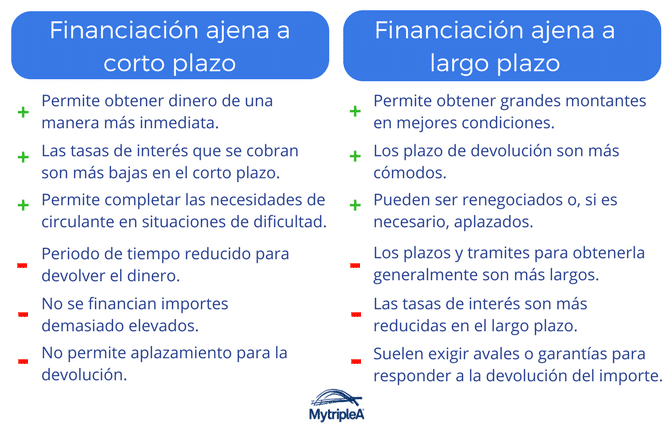

Comparación entre la financiación ajena a corto y a largo

En el siguiente cuadro te mostramos una serie de ventajas e inconvenientes, podrás analizar qué tipo de financiación necesitas en cada momento.

Como ves en la tabla, ambas opciones cuentan con una serie de ventajas y desventajas que dependiendo de las necesidades o de la propia empresa, se van a tener en cuenta. Si se comparan, unas se pueden paliar con otras y viceversa, por ello el modelo ideal es una combinación de las mismas para potenciar la viabilidad del negocio.

Coste de la financiación ajena

Todo lo que se externalice o lo que se contrate a través de recursos ajenos a la empresa lleva asociados unos costes en forma de comisiones y que se adicionan al cobro del servicio prestado.

Como calcular el coste de la financiación ajena

El cálculo del coste de la financiación ajena como tal requiere de un exhaustivo análisis de las fuentes y vías a través del cual hacerlo.

Cada uno de los métodos financieros tiene una serie de comisiones, costes de gestión, administración…. Incluso en algunos casos te pueden exigir contratar productos adicionales, lo que encarecerá la financiación tu negocio. Todos estos factores hay que valorarlos. De esta manera aproximarás el coste de tu financiación ajena.

El tipo de interés juega un papel importante en el coste de la financiación por lo que será recomendable acudir a un simulador de préstamos para saber la cuantía del mismo.

Una vez que valoras las diferentes posibilidades, escoge la vía o fuente que menos costes asociados y mejores condiciones en general tenga para tu negocio.

Coste de la deuda

El coste de la deuda (Kd) es el coste que soporta una empresa para poder realizar su actividad, proyecto o inversión a través de la financiación.

Determinar la deuda es primordial para conocer el posterior posible margen de beneficio y conocer si la decisión de financiación ha sido lo eficiente que se esperaba.

La fórmula de cálculo del coste de la deuda es:

Kd = i (1-t)

Dónde:

- i es el tipo de interés aplicado a la deuda

- t es el tipo de gravamen.

Si necesitas financiación puedes hacerlo a través de Internet y de nuestra plataforma de financiación haciendo clic aquí.