Para facilitar su entendimiento, en este post trataremos de desgranar los aspectos considerados más importantes como es su funcionamiento, fiscalidad…

Además, explicaremos finalmente una alternativa estrella, el crowdlending, para sacarle partido a tu dinero desde ya y poder beneficiarte de sus rentabilidades mes a mes.

Planes de pensiones

Los planes de pensiones son productos financieros destinados al ahorro o instrumentos de previsión social privado orientados a la jubilación de los trabajadores. La finalidad es que el inversor realice aportaciones periódicas para disponer, posterior y complementariamente a ciertas pensiones, de un capital o una renta.

Se trata del medio idóneo para ahorrar con vistas a la jubilación por las ventajas que en él, los inversores encuentran (ventajas fiscales…).

Este producto, esta supervisado e inspeccionado por la Dirección General de Seguros y Fondos de Pensiones que depende del Ministerio de Economía.

Funcionamiento del plan de pensiones

El funcionamiento del plan de pensiones es simple, cuando un inversor decide contratar un plan de pensiones comienza con las aportaciones periódicas. Las aportaciones son flexibles en cuanto a tres factores:

- Importe (dentro de unos límites)

- Periodicidad (mensual, trimestral, semestral…)

- Modo (interrumpido o ininterrumpido)

La flexibilidad en ellos facilita que los particulares diseñen su “propio plan”. Estas aportaciones son invertidas por los gestores del plan en función de unos requisitos previamente establecidos.

Para rescatar el dinero del plan de pensiones se tienen que dar una serie de circunstancias:

- Jubilación del titular del plan, de la Seguridad Social.

- Fallecimiento durante el periodo de realización de las aportaciones como cuando las cobra.

- Paro prolongado más de 12 meses sujeto a requisitos.

- Invalidez laboral total, permanente para todo trabajo o habitual.

- Gran invalidez.

- Y otras causas especiales (enfermedad grave, desahucio vivienda…)

Si se dan alguna de estas situaciones, el titular puede decidir el rescate del plan de pensiones y con ello la forma de recuperarlo:

- Renta: periódicamente recibe una cantidad.

- Capital único: Se cobra de una única vez.

- Mixto: Parte en forma de renta y parte en forma de capital.

- A disposición: Recibir los fondos en forma de renta pero sin una periodicidad regular (sujeto a requisitos).

Fiscalidad de los planes de pensiones

La fiscalidad es uno de los temas que más atrae a los inversores cuando deciden contratar un plan de pensiones ya que constituye una fuerte ventaja frente a otros productos de ahorro.

La tributación de las aportaciones al plan reduce el pago de impuestos o la base del IRPF y con ello se puede incrementar la cantidad a devolver por parte de Hacienda.

El panorama fiscal fue cambiado en 2015, entrando en vigor los cambios en 2016 incorporando novedades centradas principalmente en los tipos de cotización. Veamos a continuación cuales son.

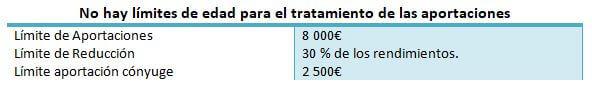

Límites de aportaciones al plan de pensiones:

La reducción por las aportaciones tiene como límite a desgravar el menor de las siguientes cantidades: 8.000 euros o el 30% de los ingresos del trabajo y actividades económicas independientemente de la edad del contratante. En la anterior ley diferenciaba edad y cantidades.

Si obtiene rentas inferiores a 8.000 euros anuales, existe un límite de 2.500 euros el límite de aportación a favor del cónyuge.

(Estos datos varían en Navarra y País Vasco)

Rescate del plan de pensiones

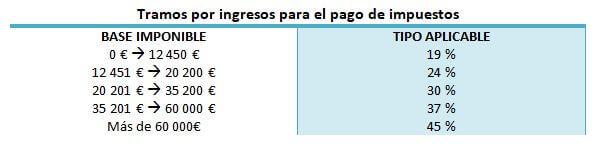

La tributación del rescate es un proceso contrario al de las aportaciones. Sea cual sea el motivo por el que se dispone a rescatar el plan e independientemente de la forma escogida para ello, las prestaciones tributan como Rendimientos del Trabajo.

Si en las aportaciones se reducía el pago de impuesto, en el momento de recibir la prestación procedente del rescate la base imponible general se eleva ya que se pagan impuestos por todo lo ahorrado y no sólo por los beneficios.

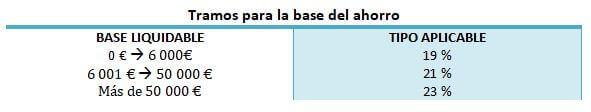

En la Base Imponible del ahorro los tramos del IRPF son:

Dependiendo de la manera escogida para rescatar el plan y si se han realizado aportaciones antes del 31 de diciembre de 2006, los tipos impositivos se reducen quedando:

- Rescate en forma de renta: los tipos impositivos se reducen situándose en el intervalo de 20 – 47% en 2015 y de 19 – 45% a partir de 2016; dependiendo de la comunidad autónoma, será un porcentaje u otro.

- Rescate en forma de capital: Las aportaciones hasta el 31 de diciembre del 2006, tributan el 60 % si cumplen requisitos preestablecidos.

El régimen transitorio por el que se aplica una reducción del 40% en el rescate en forma de capital de aportaciones anteriores a 31/12/2006, se mantiene tras la reforma.

El resto, a partir del 1 de Enero de 2007, no tienen ningún beneficio fiscal cuando se rescata con independencia de la forma escogida para el mismo.

Si quieres saber más información, en la Ley de Planes y Fondos de Pensiones lo encontrarás.

El crowdlending como alternativa al plan de pensión

El crowdlending es una actividad financiera que conecta directamente inversión y financiación y que puede reportarte esos ingresos extras o complementarios a tu salario, pensión de forma cómoda y ¡desde ya!

La fiscalidad del crowdlending es más simple que la de un plan de pensiones. Los beneficios, tributarán como Rendimientos del capital mobiliario y la retención será un porcentaje único.

Además, los beneficios de las inversiones que realices en plataformas de crowdlending los adquieres mes a mes sin necesidad de esperar años para rescatar el dinero invertido como ocurre con los planes de pensiones.

Si quieres saber más sobre el crowdlending y sus inversiones, descárgate esta Guía de inversión en crowdlending que te resolverá cualquier duda.