Hoy te ofrecemos las pautas para diferenciar las dos alternativas, teniendo en cuenta las semejanzas y las características particulares de cada una de ellas.

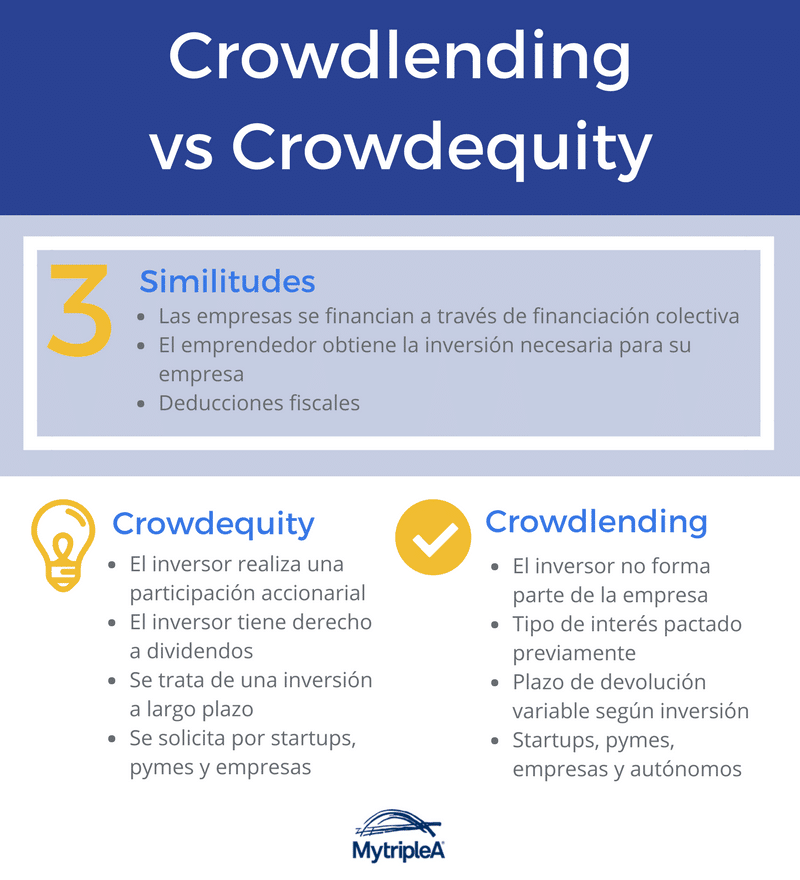

Infografía crowdlending vs. crowdequity

En primer lugar, hemos creado la siguiente infografía con todo lo que debes conocer:

¿Qué es el Crowdequity?

Comenzamos analizando el crowdequity. La principal característica de esta actividad es que las empresas obtienen financiación a cambio de una participación accionarial directa. Esta modalidad la realizan principalmente Startups o pymes en crecimiento que buscan aumentar el capital de la empresa, sin embargo, esto no excluye que empresas con una larga trayectoria también puedan solicitarlo.

Beneficios de obtener financiación a través del crowdequity para empresas

- Relación sencilla con los inversores. La operación se realiza a través de plataformas especializadas en crowdequity, éstas son las que preparan toda la estructura legal para que no tengas que preocuparte por los trámites.

- Mayores ventas a largo plazo. Los propios inversores crean vínculos estrechos con tu empresa, es decir, la propia campaña de crowdequity puede fidelizar a tus inversores.

- La empresa obtiene una ampliación de capital.

Beneficios de invertir a través del crowdequity

El inversor en este caso obtiene a cambio una participación accionarial en la empresa en la que invierte.

- Beneficios fiscales al invertir a través del crowdequity. Al invertir en empresas de nueva creación, se puede obtener una bonificación fiscal que varía entre un 20% y un 49% dependiendo de la comunidad autónoma de la empresa y de la residencia del inversor. Si ambas residencias coinciden se puede obtener una bonificación autonómica más alta.

- Apoyo en la economía real. Tu dinero invertido ayuda a pequeñas empresas a crecer, y por consiguiente, contribuyes a un retorno social de la actividad. Existe una seguridad jurídica en los procesos y protección al pequeño inversor.

Principales riesgos de invertir a través del crowdequity

Hay que tener en cuenta que en la mayoría de los casos se trata de empresas de nueva creación, por lo que tanto el riesgo como la rentabilidad pueden ser superiores. La diversificación es un punto clave para este tipo de operaciones, distribuir la inversión en diferentes sectores y en varias empresas contribuye a mantener controlado el riesgo de la inversión.

¿Qué es el Crowdlending?

El segundo modelo de financiación alternativa que te explicamos es el Crowdlending, dónde la vía de financiación es mediante préstamos a empresas o particulares que son fondeados por particulares.

A diferencia del crowdequity, en este modelo de financiación alternativa, no se tiene participación directa en la empresa en la que se invierte. En este caso los inversores prestan su dinero a empresas (o a particulares) en forma de préstamos y se devuelve el dinero más los intereses generados a los inversores en el tiempo pactado.

Beneficios de obtener financiación a través del crowdlending para empresas

- La agilidad de la operación. El proceso se puede realizar desde tu ordenador y en cualquier momento pero sin renunciar al asesoramiento y seguimiento de expertos. Además todo se realiza con la mayor brevedad para que dispongas de tu dinero lo antes posible.

- Sin letra pequeña. No es necesario contratar productos adicionales que encarecen tu financiación, además conocerás todos los gastos al detalle desde el principio.

- Tu empresa podrá obtener préstamos tanto para inversión como para circulante.

- Amortizaciones gratuitas y cuando quieras. MytripleA te permite realizar amortizaciones en el momento que tú elijas, sin ningún coste y de manera online.

Beneficios de invertir a través del crowdlending

- Aunque si hay que conocer la historia, evaluar los números y su actividad, no necesitas tener un conocimiento tan profundo de la empresa en la que inviertes como en el caso del crowdequity.

- La rapidez y agilidad de la operación, generalmente, el retorno de la inversión lo recibes de manera mensual, por lo que la disponibilidad monetaria empieza a ser efectiva en el mes siguiente de la firma del acuerdo. También puedes encontrar operaciones de crowdlending a corto plazo, donde el retorno de la inversión se recibe al vencimiento de la operación.

- Además, hay operaciones concretas de crowdlending que están avaladas por una Sociedad de Garantía Recíproca (SGR), ¿Qué significa esto? Qué una SGR responde en última instancia a las obligaciones de la operación, y así el riesgo de la operación se ve reducido ya que lo asume dicha entidad. MytripleA es la única empresa del mercado que ofrece este tipo de operaciones con rentabilidad asegurada.

Después de observar estas características ya puedes decidir cuál se adecua más a ti y a tus necesidades.